一年一度A股上市公司年报大戏正式揭幕,平安银行(000001)又一次率先登台,发布了首份上市银行2022年年报。经营业绩稳健增长、盈利能力持续提升、零售转型再获突破……这是平安银行2022年演绎的主旋律。

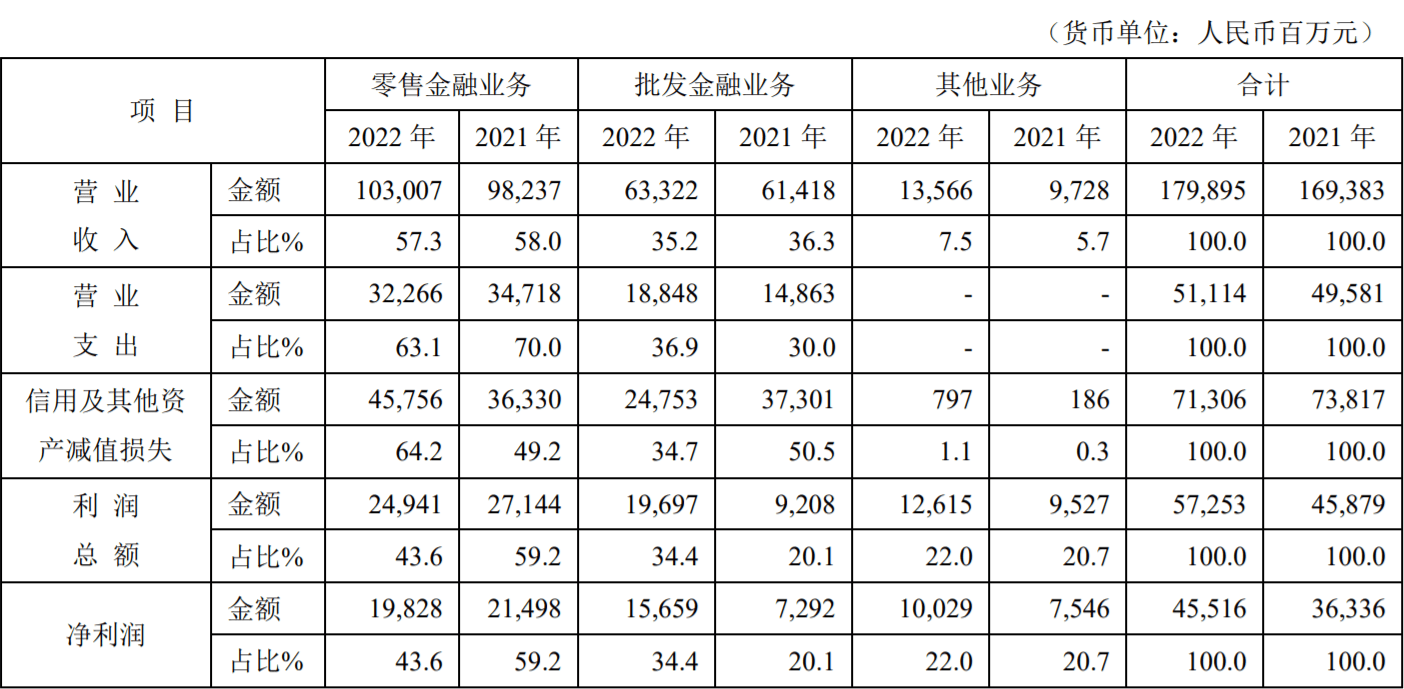

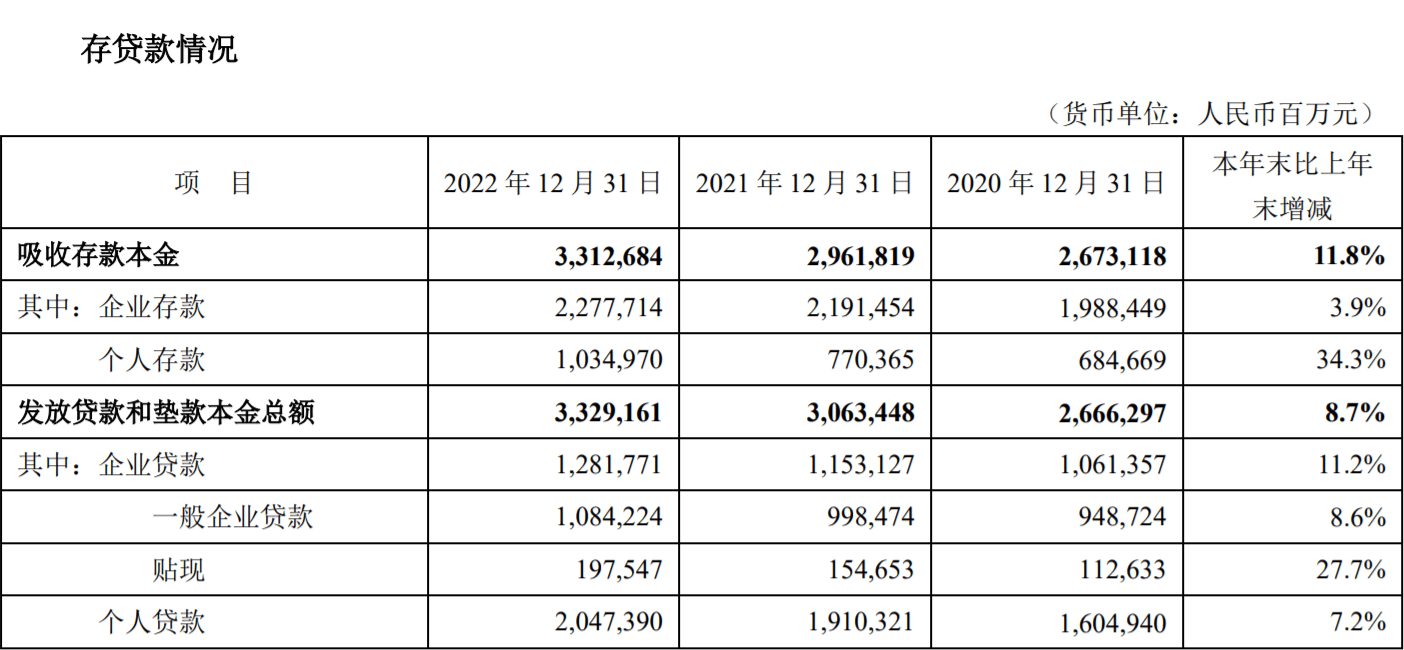

2022年,平安银行实现营业收入1798.95亿元,同比增长6.2%;实现归母净利润455.16亿元,同比增长25.3%;零售AUM接近3.6万亿元,个人存款余额突破1万亿元,较上年末增长34.3%。

近日,平安银行召开业绩发布会,而发布会的主题正是“春意起、乘风行”。正如平安银行董事长谢永林所说:“今年是平安银行零售转型的第七个年头,我们的转型发展之路非但没有七年之痒,反而更加朝气蓬勃,充满干劲。”

谢永林:每天要看零售数据

截至2022年末,平安银行零售AUM接近3.6万亿元,较上年末增长12.7%,零售客户数12308万户,较上年末增长4.1%,财富客户、私行达标客户、私行达标客户AUM三项指标均实现两位数增长。

平安银行董事长谢永林在点评平安银行上半年业绩时表示:“过去一年平安银行整体经营稳健,取得了令董事会和管理层都非常满意的成绩单。”

平安银行零售转型发展成效持续显现。谈到零售业务增长的原因,谢永林表示,2022年平安银行开启了“智能化银行3.0”项目,助推零售转型的新模式升级,驱动零售经营提速,“在2022年,平安银行零售业务规模取得了一个突破性的增长。”

报告显示,2022年末,平安银行存款余额突破1万亿元,个人贷款余额突破2万亿元。平安口袋银行APP注册用户数达15288.32万户,较上年末增长13.3%,月活跃用户数(MAU)突破5千万户。

谢永林调侃道:“零售有时候挺烦我的,因为我老看数据,每天早上上班后的半小时,就是在看各类报表、各类数据”。

智能化银行3.0要做金融业的“抖音”

从2016年开始,平安银行启动零售转型,经历了智能化银行1.0阶段、2.0阶段之后,自2021年开始提出零售转型新模式,开启了智能化银行3.0的新发展阶段。新模式逐步推进并落地,对零售业务发展的驱动作用也持续增强。

2022年,平安银行零售业务营业收入1030亿元,占比57.3%;净利润为198.28亿元,占比为43.6%。

在发布会现场上,平安银行详细介绍了“智能化银行3.0”的业务情况。2022年,平安银行持续深入贯彻以开放银行、AI银行、远程银行、线下银行、综合化银行相互衔接并有机融合的零售转型新模式,打造“智能化银行3.0”。

“平安银行通过‘智能化银行3.0’大数据、AI能力,为大众客群提供更加专业、精准、有温度的金融服务;同时,丰富产品权益配置,持续完善财富客群权益经营体系。”谢永林称。

平安银行高管表示,智能化银行3.0要打造成金融业的“抖音”。由此也可以看出,平安银行对“智能化银行3.0”新模式的信心。

现场,谢永林坦言,经过两年的验证,平安银行不仅确认了方向正确,而且逐步建设了各项基础能力,并形成面向大众客群及私人财富客群不同的经营思路和落地打法。

同时,谢永林强调:“智能银行3.0是数据驱动客户为中心的一套全新经营模式,基于这套模式要打破资源分配、人员管理、组织架构等各方面的问题,这不是一个改良,它绝对是一个颠覆。”

提前还贷规模小 不良率控制较好

2022年末,平安银行不良贷款率为1.05%,较上年末微升0.03%。个人贷款不良率1.32%,较上年末上升0.11%。逾期贷款余额占比1.56%,较上年末下降0.05%;逾期60天以上贷款偏离度及逾期90天以上贷款偏离度分别为0.83和0.69,较上年末分别下降0.02和0.04;拨备覆盖率290.28%,较上年末上升1.86%,风险抵补能力保持较好水平。

年报显示,造成不良贷款率上升的主要原因是个人贷款和房地产业务。截至2022年末,平安银行2022年,经济复苏持续放缓,对零售客户的就业和收入均带来一定影响,“新一贷”和信用卡等业务不良率有所上升;而房地产业不良率为1.43%,同比上升1.21个百分点。

平安银行副行长郭世邦在现场提到,平安银行去年的房地产贷款不良率虽略有抬头,但房地产不良贷款总规模低于同业;而不良生成率是更关键的指标,2022年平安银行不良生成率同比下降超三成,总体不良率控制较好。

在发布会的现场,针对大家关注的提前还贷话题,平安银行行长特别助理蔡新发回应称:“我行整体提前还贷比较低,但提前还贷是一直存在的,大部分按揭贷款都是10年以上,但实际按揭的整个周期没有那么长,很多客户都在5-8年左右就还清了”。

2022年末,平安银行个人房屋按揭及持证抵押贷款余额7833.93亿元,较上年末增长19.6%,其中,住房按揭贷款余额2844.43亿元,较上年末增长 1.8%。

蔡新发表示,去年提前还贷有所增加,但整体规模较低。针对客户提交的还款申请,平安银行会进一步分析原因,并采取相应措施,目前没有对业务发展造成很大影响。

光大证券研报认为,当前房地产政策的持续转暖有助于缓释银行涉房类融资的资产质量压力,经济回暖也有助于修复居民受损的资产负债表,预计公司2023年资产质量有望呈现稳中向好。