作为风机高技术壁垒一环的风电轴承,背靠行业大风口和国产化率推动,即将启动一波属于自己的行情。

纵观过去多年的风电装机量,一直受着国家电价补贴和弃风率的影响。然而,当前陆风、海风国家电补已退坡,消纳问题得以缓解,机组大型化加速风机降本,“十四五”期间风电行业有望迎来高速增长。

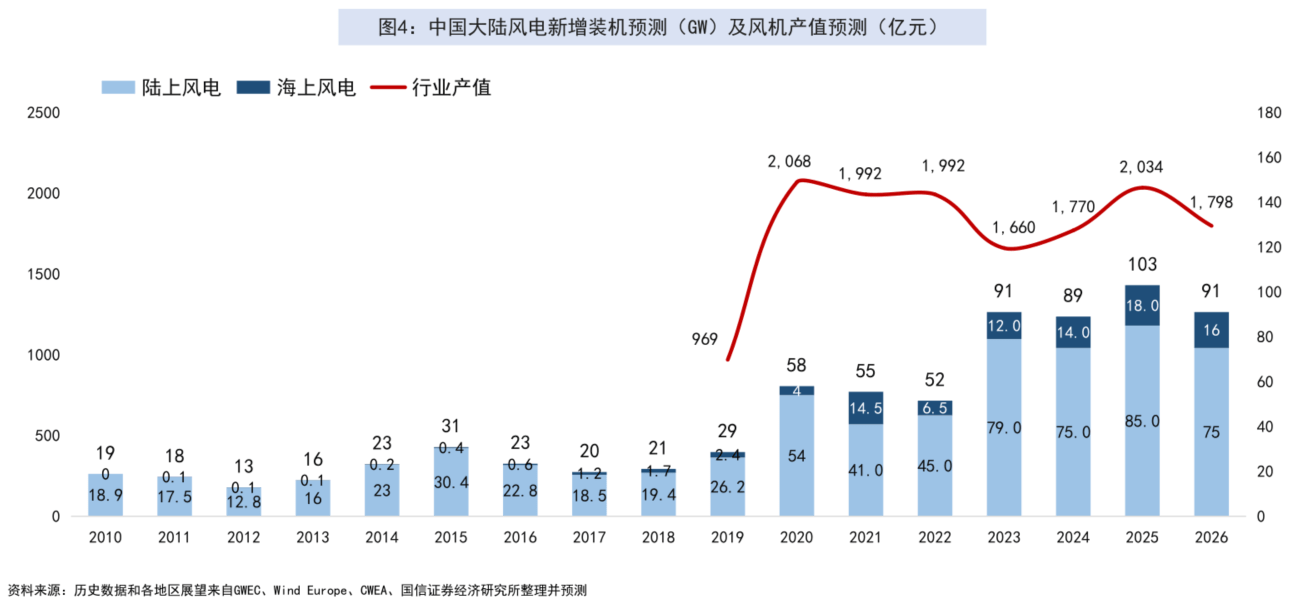

机构预测,陆上风电将从2022年的45GW增长到2025年的85GW,年均复合增速24%;海上风电从2022年的6.5GW增长至2025年的18GW,年均复合增速高达40%;由于风机大型化降本效应突出,国内风机设备产值在1700-2000亿元之间波动。

其中高端产品依旧严重依赖进口的风电轴承,在国内企业不断技术攻克下,正展开着国产化替代进程。

什么是风电轴承?

中国已形成较为完备的风电设备配套产业链,零部件国产化率达到95%以上,国产难度化较高的有两大部件,一个是控制系统,另一个便是轴承。

轴承是用途较为广泛的机械设备零部件,主要作用是支撑旋转轴或其它运动体,引导转动或移动运动并承受由轴或轴上零件传递而来的载荷。轴承根据工作时运转的轴与轴承座之间的摩擦性质,可分为滑动轴承和滚动轴承两类,其中滚动轴承是轴承工业的主要产品,通常所说的轴承,一般指滚动轴承。

轴承的主机配套类型较多,风电轴承是其中一类,在下游应用领域中,汽车领域应用占比为40%,电工轴承占比15%,机床轴承占比10%,工程机械轴承占比7%,风电轴承是第五大类别,约占轴承总需求量的6%。

资料来源:中华轴承网

由于风电工况恶劣,对轴承的可靠性要求较高,因此风电轴承相较其他应用领域具有更高的技术复杂度。

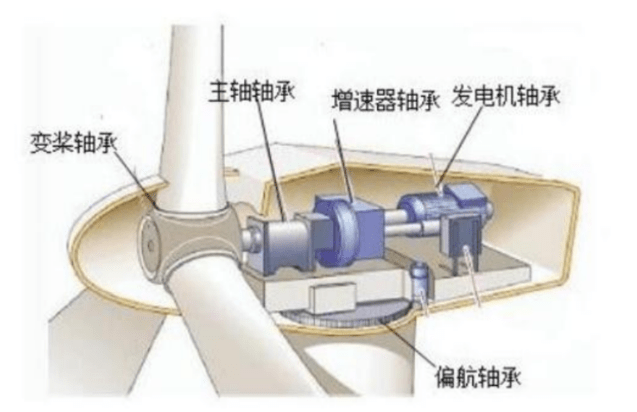

以双馈式风机为例,风电轴承主要分变桨、偏航轴承和传动系统轴承(主轴、齿轮箱及电机轴承)两大类,每台风力发电机内各类轴承配套数量为主轴轴承1-2个(小兆瓦用1个,大兆瓦用2个)、偏航轴承1个、变桨轴承3个、发电机轴承1套和齿轮箱轴承1套。

资料来源:中国轴承工业协会

风电轴承的关键技术主要体现在设计、材料、防腐和密封等方面,主轴轴承和齿轮箱轴承还需进行高精度加工,偏航、变桨轴承则需要解决好游隙设计和磨削加工滚道技术等。

风电产业链可以划分为上游原材料供应商与零部件生产商、中游风电整机制造商、下游风电运营商,风机轴承处于风电产业链的中游,占风力发电机组原材成本约7%左右,为高价值量零件,仅次于叶片,齿轮箱与发电机。

据三一重能招股书数据,2020年三一重能风力发电机产品轴承单瓦价值量为0.14元,仅次于叶片、齿轮箱与发电机;此外,轴承环节由于其技术含量较高,毛利率高达30%,仅次于变频器与主轴。

不过,国内风电轴承市场的高端产品,依旧高度依赖进口。

高端依赖进口是当下现状

作为轴承全球最大消费市场的我们,并非轴承强国。

从需求端看,全球轴承行业每年总需求约为0.8-1万亿元,其中欧洲约占25%,美洲占20%,亚洲已占到全球的50%。中国目前已经成长为全球最大的轴承消费市场,占比超过30%。

我国轴承工业已形成一整套独立完整的工业体系,已经迈入轴承工业大国行列,位列世界第三。我国虽已是世界轴承生产大国,但还不是世界轴承生产强国,我国轴承行业的产业结构、研发能力、技术水平、产品质量、效率效益都与国际先进水平存在较大差距。

虽然风电轴承的结构并不复杂,但风机装在百米高空,经受低温、湿热、风沙、盐雾等恶劣环境,寿命要求达到25-30年,因此对设备精度、寿命和可靠性、稳定性的要求极高,其中主轴轴承的产品历史表现在客户开拓中十分重要,风电轴承准入认证非常严格,验证周期长,后期一旦出现质量问题损失巨大。

目前全球轴承市场几乎被瑞典、德国、日本、美国四个国家的八家大型轴承企业垄断,其中瑞典SKF是全球最大的轴承厂商。高端轴承市场更是被上述企业所垄断,我国目前主要占据轴承行业的中低端市场,本土厂商市场占有率仅20%。

近五年我国轴承出口总金额已超过进口总金额,但出口单价显著低于进口单价,形成了“低端出口,高端进口”的整体局面。

不过随着国内企业技术不断追赶,风电轴承行业正在进行国产替代演化。

资料来源:中国轴承工业协会

高端产品持续放量

国产替代同步上演

风机大型化趋势,将持续推升风电轴承高端产品需求。

随风机功率增加,轴承规格提高,技术难度提升,除此以外,变桨控制技术也有望迎来革新。

由于风机功率增加,直接带来叶片长度、扫风面积和垂直高度差的增加,进而导致风轮面内载荷不平衡,目前多数机组叶片桨距调节方式为统一变桨控制,难以适应这一趋势,未来独立变桨技术有望逐步成为市场主流。

独立变桨系统对轴承承载力的要求会更高,独立变桨轴承的结构也将从单排、双排、球轴承向承载力更强的三排圆柱滚子轴承转变,单套价值量有所提升,驱动变桨轴承市场扩容。

此背景下,拿下高端轴承产品的企业才能在未来趋势中迎来高速发展。

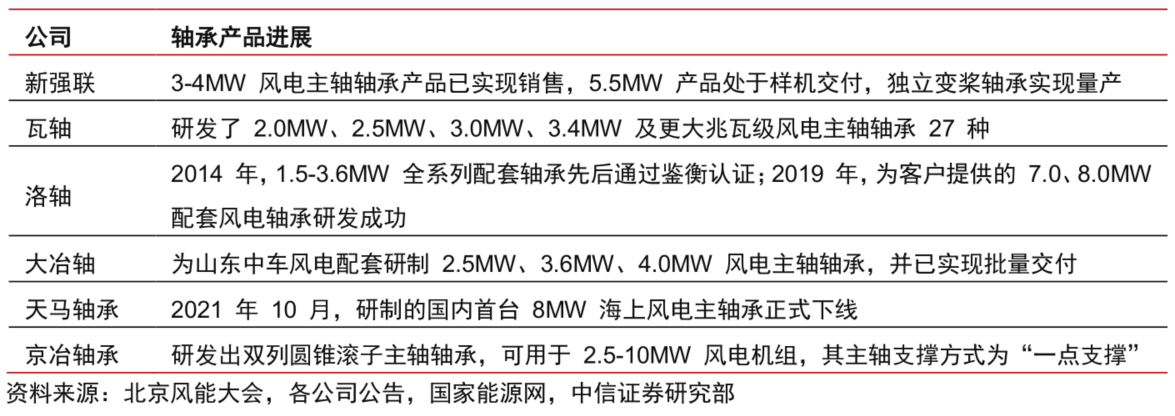

目前国内部分厂家能够生产风电轴承,主要集中在2MW及以下风电轴承,对于3MW及以上风电轴承,由于技术难度高,国内生产还处于起步阶段。不过本土企业在大功率风机主轴轴承领域的技术追赶从未停止,和国外八大品牌的技术差距也在不断缩小。

我国风电轴承厂商均可生产偏航变桨轴承,部分企业如瓦轴、洛轴、新强联等具备制造主轴轴承和齿轮箱轴承的能力。行业主要厂商包括瓦轴、洛轴、新强联、天马轴承、京冶轴承、大冶轴承等,主要占据小功率市场。

独立变桨已经在大风机上逐步应用,具有独立变桨轴承生产能力的厂商较少,包括新强联、成都天马、恒润股份等少数厂家,未来随着独立变桨的推广应用,提前布局独立变桨轴承的国内领先厂商最为受益。

新强联2019年率先成功研制了三排圆柱滚子独立变桨轴承,实现批量生产,主要客户包括远景能源、明阳智能等;成都天马对独立变桨轴承的研发布局也较早,目前已经形成批量出货,主要客户包括GE、维斯塔斯等;恒润股份定增募投项目陆续投产,逐步具备批量供应独立变桨轴承的能力。

机构预测,国产风电轴承行业市场空间预计将在2025年超过250亿。

目前我国主轴轴承和偏航变桨轴承还有很大比例以来外资企业生产供应,假设国内市场全部由国产品牌供应,风机大型化后按照陆上风机主轴轴承价值量占比3%,偏变轴承占比3%、海上风机主轴轴承价值量占比4%,偏变轴承占比3%;2025年国内风电市场国产主轴轴承市场空间达到37亿元,偏航变桨轴承50亿元。

目前我国以中国高速传动为代表的先进齿轮箱企业已经实现对海外陆上风机市场的高比例覆盖,按照齿轮箱轴承占齿轮箱成本比例三分之一,齿轮箱占风机成本20-25%估算,2025年国产齿轮箱轴承市场规模可达到165亿元。

整个国产风电轴承行业市场空间预计将在2025年达到253亿元,较2021年增长24.63%。