关于业务版图扩张,清越科技或“巧妇难为无米之炊”。

2022年12月28日,PMOLED全球龙头清越科技(688496)在科创板上市,首日低开高走,收报9.97元,相较9.16元/股的发行价上涨8.84%。

而上市以来,清越科技的股价不时触及破发,1月6日盘收9.38元/股,下跌0.11%。尽管身为行业龙头,清越科技似乎也并不那么受欢迎。

从清越科技近几年的业务发展来看,其主营的PMOLED业务空间有限,为实现进一步的跨越发展,其正在布局电子纸模组业务和硅基OLED业务。

其中,公司已实现量产的电子纸模组业务依然面临毛利率低、产能利用率低、过度依赖单一客户等多重风险,而硅基OLED业务2021年的营收不过才6万元,2022年毛利率为负尚处亏损状态,未来业务的持续发展将需要更多的资金投入。

而近年来的“大手笔”布局,已经让清越科技“囊中羞涩”,彼时的清越科技,正急需钱。

PMOLED全球龙头

2019-2020年出货量全球第一

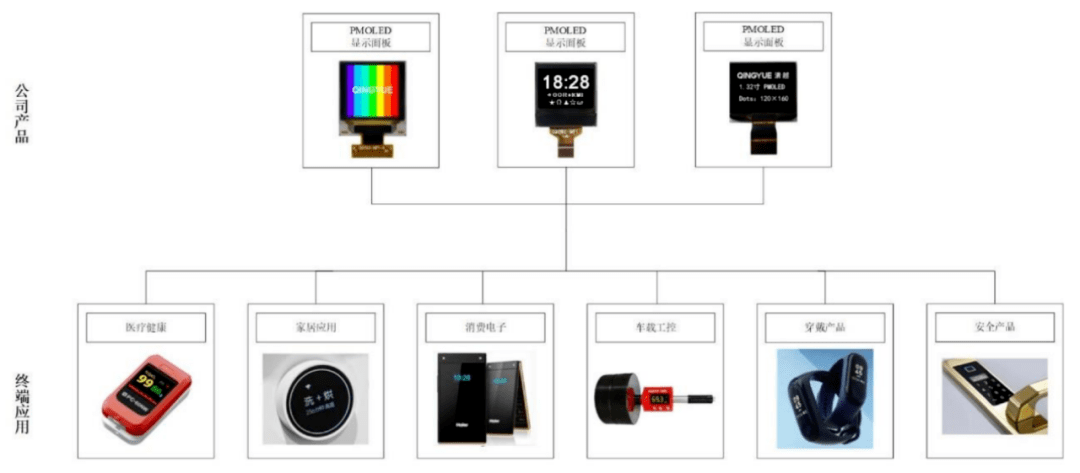

清越科技系集研发、生产、销售于一体的中小显示面板制造商,深耕行业多年,其现已形成以PMOLED业务为主、电子纸模组与硅基OLED业务为辅的产品架构与业务格局。

PMOLED显示面板是OLED显示面板的一种,具有自发光的特性,与传统中小屏液晶显示面板相比,其采用的面板厚度较薄,可薄至0.2mm,画质较高,具有高亮度、高对比度等特点。

清越科技拥有中国大陆首条PMOLED显示面板大规模生产线,该生产线入选《科技导报》年度中国重大技术进展,被该报评价为“标志着中国新型平板显示技术领域通过多年自主创新已取得重大突破。”

近几年,清越科技的PMOLED出货量持续保持世界前列,2018年出货量全球第二,2019年、2020年出货量全球第一。

图/招股书

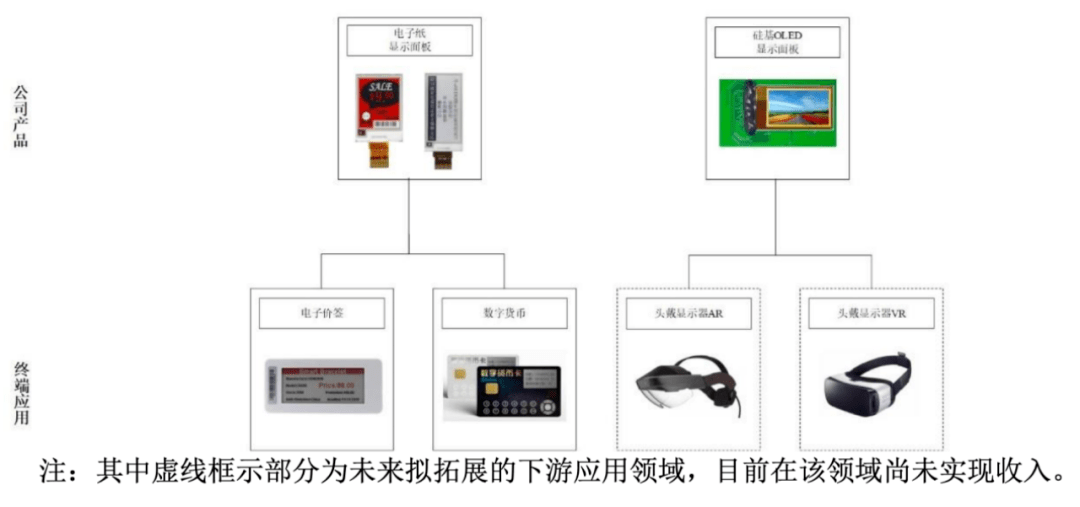

电子纸显示模组是一种反射式显示方案,其自身不发光,无需背光源,通过反射环境光实现显示,具有类似传统纸张的显示效果。清越科技2020年下半年实现电子纸模组的量产,快速形成了一定的收入规模,并于2021年、2022年上半年持续扩大生产销售规模。下游应用目前主要集中于电子价签领域,未来将有望拓展至数字货币、智慧交通等行业。

硅基OLED显示器是以单晶硅作为集成式驱动背板制作而成的前沿OLED显示器件,主要应用于近眼式显示和投影显示系统,在5G通信时代,有望成为VR、AR等下一代智能穿戴显示的主要方案。

清越科技8英寸硅基OLED显示器生产线于2021年一季度完成了产品点亮,实现了硅基CMOS驱动电路与高效有机发光OLED器件的有效集成,并于2021年6月实现了首次产品出货。

图/招股书

业绩方面,清越科技2019-2021年分别实现营业收入4.36亿元、4.98亿元、6.94亿元,YOY依次为-6.49%、14.33%、39.37%,三年营业收入的年复合增速14.21%;同期实现归母净利润0.47亿元、0.58亿元、0.59亿元,YOY依次为-22.18%、23.90%、1.91%,三年归母净利润的年复合增速-0.58%。

最新报告期,公司2022年前三季度实现营业收入7.61亿元,同比增长68.94%,主要原因系电子纸模组产品收入增长迅速所致;实现归母净利润0.31亿元,同比下降2.71%。

实际上,清越科技近几年的营收构成发生了显著的变化,主要与其业务拓展布局相关,但作为电子纸模组与硅基OLED的行业“新人”,清越科技自然不如在PMOLED行业般如鱼得水。

PMOLED市场空间受限

电子纸模组业务风险“裹挟”

自成立至今,清越科技一直从事PMOLED产品的研发、生产和销售,也在行业内占据了龙头地位。不过,清越科技的PMOLED业务似乎不再“被重视”。

根据清越科技招股书,2019年至2022年上半年,公司PMOLED业务收入分别为3.20亿元、3.45亿元、3.17亿元和1.34亿元,占主营业务收入的比例分别为78.92%、75.35%、50.44%和29.71%,下滑趋势显著。

毛利方面,报告期内,公司PMOLED业务的毛利分别为1.19亿元、1.35亿元、1.18亿元和0.43亿元,占主营业务毛利的比例分别为96.13%、95.53%、80.98%和51.69%,亦是大幅下滑。

实际上,PMOLED产品以功能性显示为主,侧重小批量、多样化,主要应用于3英寸以下的中小尺寸显示领域,相比侧重于手机、电视、电脑等大宗消费电子领域的AMOLED、TFT-LCD行业,PMOLED市场空间十分有限。

根据CINNO Research的数据,2020年全球PMOLED市场规模仅2.3亿美元,预计到2025年,全球PMOLED市场规模也不过只有3.8亿美元。

清越科技似乎看到了行业市场空间带来的发展局限性,所以近几年在业务拓展方向上“下功夫”,电子纸模组便是其中之一。

据悉,清越科技于2020年开工建设电子纸模组生产线并快速实现量产,2020年至2022年上半年,公司电子纸模组业务收入分别为0.66亿元、2.69亿元和3.04亿元,2021年相比2020年同比增长308.65%,2022年上半年更是已经超过2021年全年收入。

不过,电子纸模组为作为清越科技近两年新拓展的业务,仍处于业务培育期。毛利率水平低、产能利用率低、高度依赖单一客户......清越科技在电子模组业务领域正被多重风险“裹挟”。

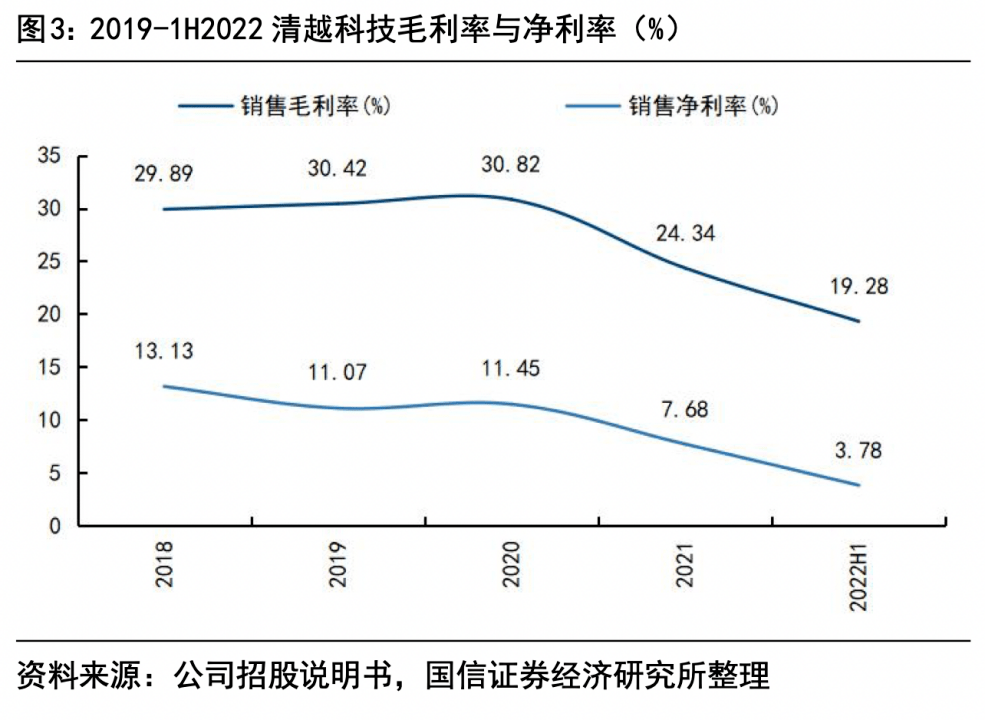

从毛利率和净利率来看,清越科技自2020年开始大幅下滑。2020年公司销售毛利率和净利率分别为30.82%和11.45%,2022年上半年分别仅有19.28%和3.78%。

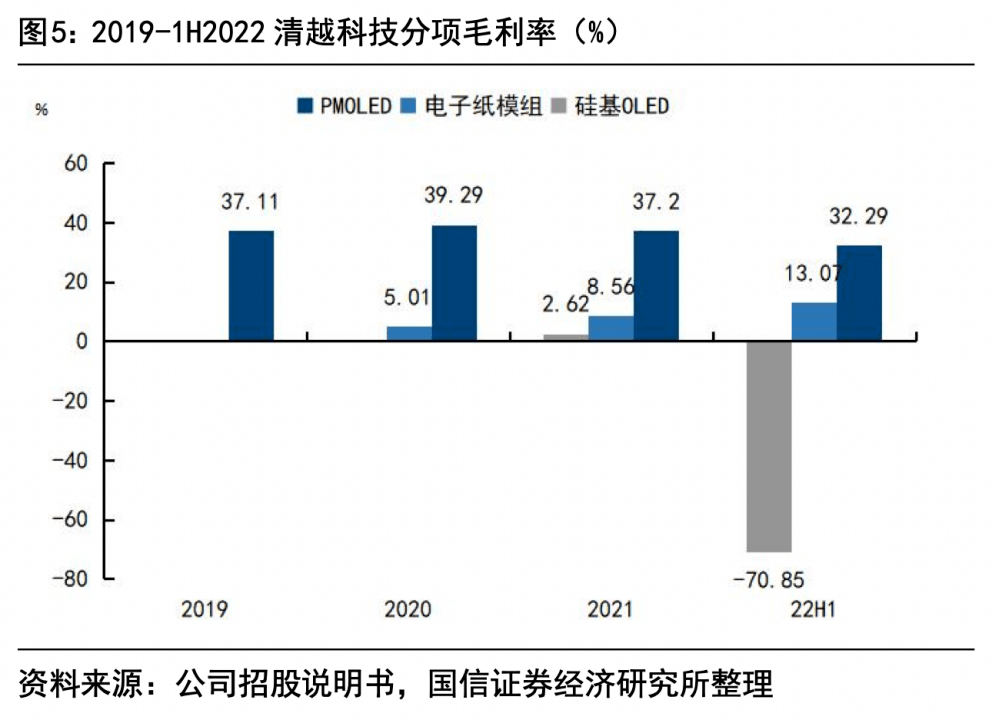

其中,清越科技电子纸模组产品毛利率远低于PMOLED产品,2020年至2022年上半年,清越科技电子纸模组产品毛利率分别为5.01%、8.56%和13.07%,与PMOLED多年稳定在30%-40%的毛利率相比差距较大。

同时,清越科技电子纸模组业务的产能利用率并不高。数据显示,2020年至2022年上半年期间,公司电子纸模组产能利用率最高仅有64.31%,最低甚至不足30%。

值得一提的是,清越科技的电子纸模组产品,几乎都卖了给了一家公司——汉朔科技。根据公司招股书,2020年至2022年上半年,公司电子纸模组业务中对汉朔科技实现销售收入6587.70万元、25760.17万元和30339.28万元,对汉朔科技销售收入占电子纸模组业务收入的比例分别为99.996%、95.68%和99.86%,占比极高。

由此可见,清越科技在拓宽市场、丰富客户群体、提升市场占有率等方面,还处于劣势地位。

而清越科技为发展电子纸模组业务投入资金规模较大,义乌清越电子纸模组生产线项目预算1.85亿元,截至2022年6月末,在建工程0.40亿元,累计已转入固定资产、长期待摊费用1.16亿元,固定资产和在建工程的规模均较大。

未来,若清越科技在业务经营中不能实现电子纸模组业务的有效扩张和良性发展,导致产能利用率持续处于较低水平,则上述较大规模的固定资产或在建工程可能出现闲置或停滞的情形,进而可能带来资产大规模减值的风险。

硅基OLED业务还在亏损

长期投入的钱不够了

清越科技重点发展的另一项业务——硅基OLED业务,同样面临不小的挑战。

公司招股书显示,2021年和2022年上半年,清越科技硅基OLED业务实现营收仅6万元和26.06万元,毛利率为负,目前硅基OLED显示器生产线还处于技术工艺持续优化与产品试制阶段,距离大规模量产尚需较长一段时间,而清越科技面临的最主要问题,则是“没钱了”。

近几年来,清越科技在新业务拓展方面投入大量资金,现已陷入资金紧张的困境。

经营活动现金流量净额方面,清越科技自2020年以来持续为负,报告期内分别为0.81亿元、-0.18亿元、-1.49亿元和-0.17亿元。

同时,清越科技对电子纸模组、硅基OLED等新业务进行大规模资产投建,使得公司投资活动产生的现金流量净额2020年以来持续为负,报告期内分别为0.94亿元、-1.52亿元、-1.08亿元和-0.21亿元。

近三年来,清越科技的资产负债率不断攀升,由2018年的26.19%,直接飙升至2021年的58.08%,2022年前三季度的资产负债率依然维持在高位,为58.70%。

一边是资产负债率不断攀升,一边是偿债能力不断下降。

从数据来看,清越科技近三年的流动比率和速动比率均呈持续下降趋势,流动比率由2018年的2.72降至2021年的1.06,速动比率由2018年的2.24降至2021年0.72,降幅极大且远低于行业平均水平,现已处在危险的边缘。

“急需钱”的清越科技本次科创板上市拟募资金额也不低,其拟募资总额7亿元,其中3亿元用于“硅基OLED显示器生产线技改项目”,截至2022年6月末,其在建工程1.97亿元,在建工程规模较高且尚未转固。

由于硅基OLED技术难度高、工艺复杂、实现高良率量产耗时较长,且面临着与同行业其他企业的市场竞争,必然需要清越科技在诸多方面进行长期持续投入。

清越科技在招股书中亦表示,公司硅基OLED业务可能存在发展缓慢以及因生产线折旧摊销金额较大导致持续亏损的风险。

“若公司没有充足的资金保持对硅基OLED技术研发、工艺优化、产品生产、原材料采购等方面的持续投入,则公司硅基OLED业务可能面临实施进度缓慢甚至发展中断的风险。若经过长时间投入,公司仍无法实现高良率量产或在市场竞争中占据一席之地,则可能面临无法有效满足市场需求或者市场开拓力度不足从而丧失发展机遇的风险,甚至存在利润空间无法覆盖折旧摊销从而导致亏损的可能。

资讯 企业新闻 行情 企业黄页 同类资讯 首页 网站地图 返回首页 移动站 , 查看更多